Comment fonctionne le contrat e-PER Generali ?

1- Un contrat accessible

Le contrat e-PER Generali est accessible dès un premier versement de 300 € pour toute personne majeure, juridiquement capable et non retraitée dans le cadre d'une adhésion simple. Les versements sont gratuits. Ce contrat a pour objectif de compléter ses revenus à la retraite.

L'adhésion est prévue jusqu'à la date estimée de la retraite, avec une prolongation automatique jusqu'à la liquidation effective de celle-ci et prend effet après la période de renonciation. Vous avez la liberté de choisir votre rythme et le montant des versements selon les minima ci-dessous :

Minimum | |

|---|---|

Versement initial | 300 € |

Versement libre complémentaire | 300 € |

Versements libres programmés | 50 € / mois |

Minimum par support | 1500 € pour les actions |

| Mode de règlement | Prélèvement |

Message d’information : Tout investissement (par versement ou par arbitrage) sur les supports en unités de compte (Actions) sont soumis à la Taxe sur les Transactions Financières. Ils feront l’objet d’un prélèvement complémentaire de 0,30 % du montant investi sur lesdits supports en unités de compte en vigueur.

2- Peut-on changer de supports d'investissement en cours de vie du contrat ?

Il est tout à fait possible de changer de supports d'investissement par soi-même, si l'on a choisi le mode de gestion libre. Il s'agit de la faculté d'arbitrage libre, qui répond aux conditions suivantes :

Minimum | |

|---|---|

Montant | 50 € |

Solde après arbitrage | 1500 € pour les actions |

Dans le cadre de la gestion libre, la répartition de votre épargne peut être modifiée par arbitrage à tout moment sous réserve qu’un autre mouvement ne soit pas en attente de valorisation chez l’assureur. Dans ce cas, il faudra attendre la validation du mouvement précédent avant de réaliser un arbitrage sur le contrat.

3- Quelles sont les options de gestion ?

Arbitrages programmés

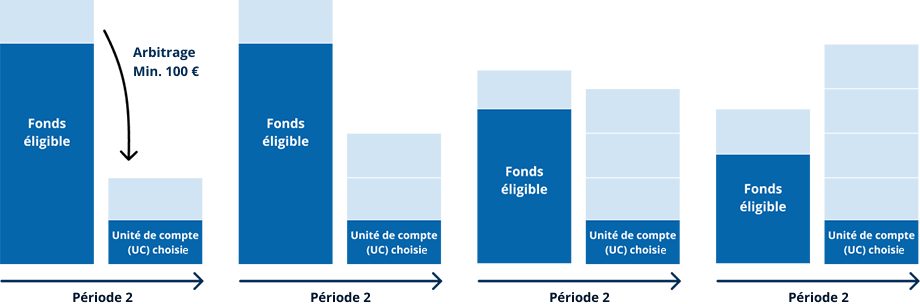

Cette option permet de transférer automatiquement des fonds d'un investissement à un autre selon des critères prédéfinis. Ce mécanisme est utilisé pour optimiser potentiellement la performance d'un portefeuille en ajustant régulièrement la répartition des actifs. L'arbitrage programmé offre une gestion proactive et automatisée, réduisant le besoin d'interventions manuelles fréquentes. Chaque arbitrage réalisé dans le cadre de l’exécution de l’option arbitrages programmés ne supporte aucuns frais. L'arbitrage peut s'effectuer hebdomadairement, mensuellement ou trimestriellement, à partir du fonds en euros ou d’un support en unités de compte, d’un montant minimum de 100 euros vers un ou plusieurs supports en unités de compte sélectionnés.

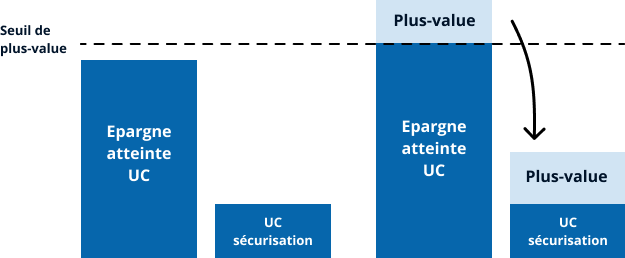

Sécurisation des plus-values

Cette option permet de sécuriser les plus-values en cas de hausse de la valeur du/ des support(s) sélectionné(s) vers le support de sécurisation choisi. L’arbitrage est déclenché en cas de dépassement du seuil de plus-value de référence (5 %; 10 %; 15 % ou 20 %). La plus-value éventuelle est constatée chaque vendredi. L’arbitrage est réalisé automatiquement le lundi de la semaine suivante ou le premier jour de cotation qui suit la valorisation ayant constaté la plus-value déclenchant l’arbitrage.

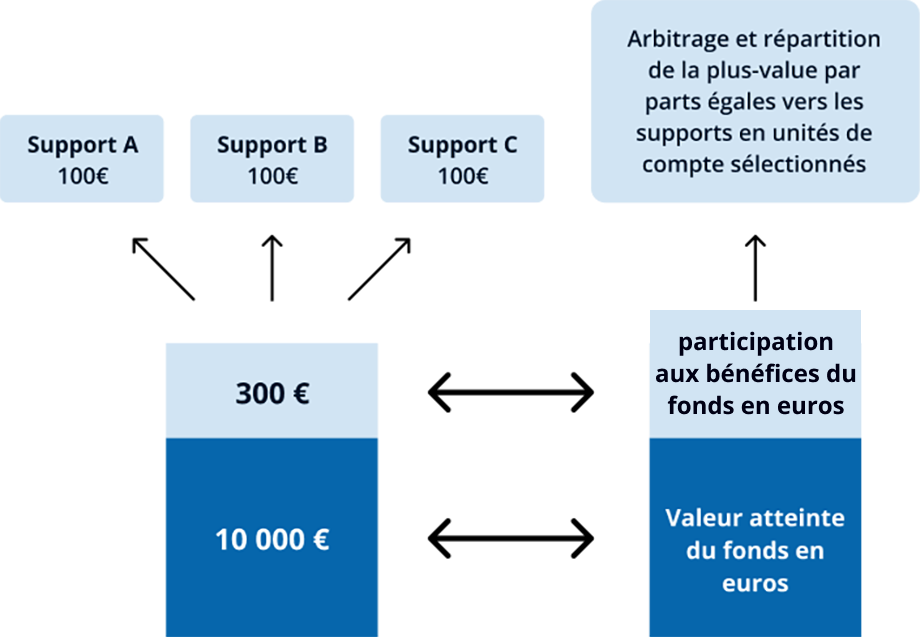

Dynamisation des plus-values

Cette option permet d’arbitrer la participation aux bénéfices (les intérêts) du fonds en euros vers les supports en unités de compte qui ont été choisis au préalable. Le déclenchement se fait automatiquement si la plus-value sur le ou les fonds dépasse 100 euros. La demande de mise en place de l’option doit parvenir à Generali avant le 15 décembre pour pouvoir dynamiser les plus-values de l’année.

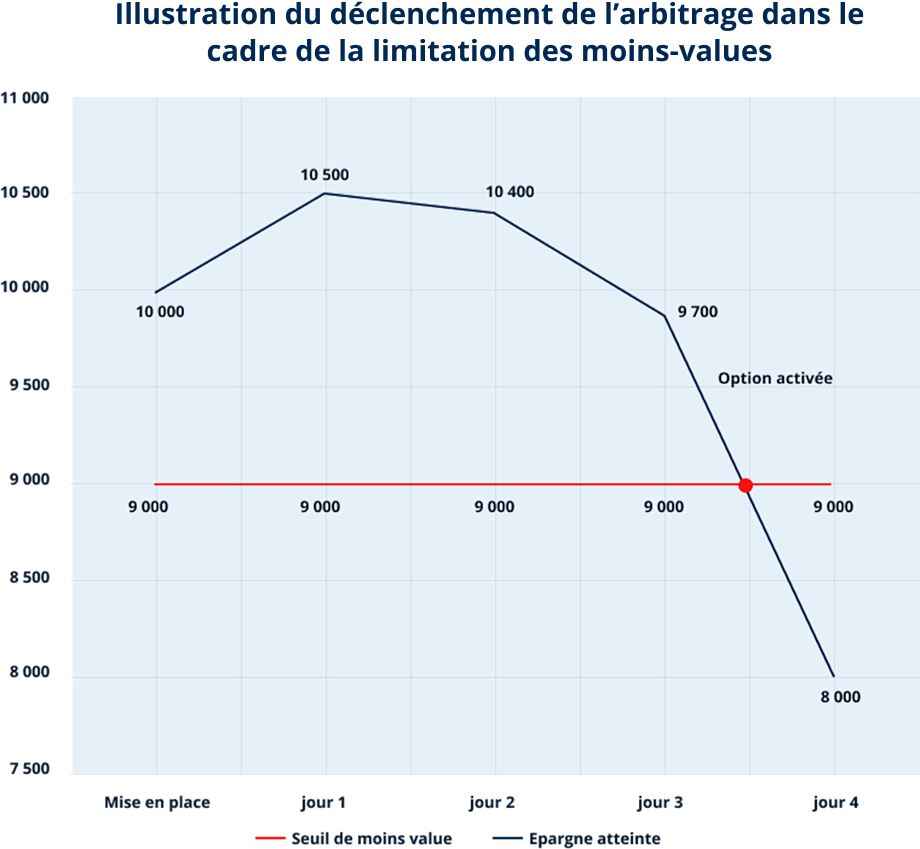

Limitation des moins-values

Cette option permet de limiter les pertes causées par une baisse de la valeur du ou des supports d'investissement sélectionnés. L’option se déclenche lorsqu'un certain pourcentage de baisse, défini à l'avance, est constaté par rapport au prix d'achat au moment de l’investissement. Lorsque l’option se déclenche, la totalité de la valeur atteinte du support est transférée vers le ou les support(s) de sécurisation(s) sélectionné(s). La constatation se fait le vendredi, l’assureur procédera à un arbitrage sans frais en date de valeur du lundi suivant la constatation. Par exemple, pour un investissement de 10 000 euros sur un support avec une option de limitation des moins-values de 10 %, aucun arbitrage n'est enclenché tant que la valeur du support reste au dessus de 9 000 €, car 10 000 - (10 000 * 10 %) = 9 000 €.

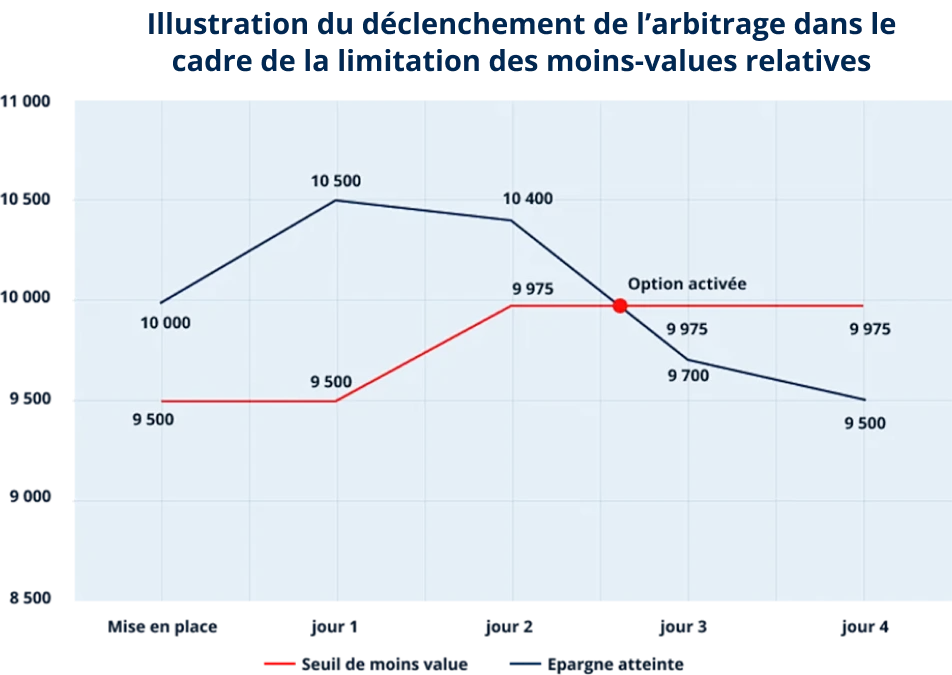

Limitation des moins-values relatives

Cette option permet de limiter les pertes causées par une baisse de la valeur d'un ou plusieurs supports d'investissement. L’option se déclenche lorsqu'un certain pourcentage de baisse, défini à l'avance, est constaté par rapport à la plus haute valeur de l'épargne atteinte par le support sélectionné et non par rapport au niveau initial (comme c'est le cas pour l'option limitation des moins-values présentée plus haut). Lorsque l’option est déclenchée, la totalité de la valeur atteinte sur le support sélectionné est arbitrée automatiquement sur un ou plusieurs supports de sécurisation, éligibles à cette option. La constatation se fait chaque vendredi, l’arbitrage est réalisé automatiquement le jour ouvré ou de cotation qui suit la valorisation ayant constaté la moins-value déclenchant l’option. Dans notre exemple précédent, si la valeur de notre support concerné est montée jusqu'à 10 500 € et qu'un seuil de 5 % a été choisi pour activer l’option, elle ne s'enclenchera pas tant que la valeur reste au-dessus de 9 975 €, car 10 500 - (10 500 * 5 % ) = 9 975 €.

4- Peut-on récupérer son argent avant la retraite ?

Sur un Plan Épargne Retraite, l'investissement peut être récupéré au moment de la liquidation des droits à la retraite ; néanmoins, il est possible de récupérer son argent pour des situations exceptionnelles, dans les cas suivants :

- le décès du conjoint de l’adhérent ou de son partenaire lié par un pacte civil de solidarité ;

- l’invalidité de l’adhérent, de ses enfants, de son conjoint ou de son partenaire lié par un PACS. Cette invalidité s’apprécie au sens des 2° et 3° de l’article L341-4 du Code de la sécurité sociale ;

- la situation de surendettement de l’adhérent, au sens de l’article L711-1 du Code de la consommation ; sur demande adressée à l’assureur, soit par le président de la commission de surendettement des particuliers, soit par le juge lorsque le déblocage des droits individuels résultant de l’adhésion paraît nécessaire à l’épurement du passif de l’adhérent ;

- l'expiration des droits à l’assurance chômage de l’adhérent, ou si le titulaire d’un plan a exercé des fonctions d’administrateur, de membre du directoire ou de membre du conseil de surveillance et n’a pas liquidé sa pension dans un régime obligatoire d’assurance vieillesse, le fait de ne pas être titulaire d’un contrat de travail ou d’un mandat social depuis deux ans au moins à compter du non-renouvellement de son mandat social ou de sa révocation

- la cessation d’activité non salariée de l’adhérent à la suite d’un jugement de liquidation judiciaire en application du titre IV du livre VI du code de commerce ou toute situation justifiant ce retrait ou ce rachat selon le président du tribunal de commerce auprès duquel est instituée une procédure de conciliation mentionnée à l’article L611-4 du même Code, qui en effectue la demande avec l’accord du titulaire ;

- l’affectation des sommes épargnées à l’acquisition de la résidence principale : seules les sommes affectées à l'acquisition peuvent être débloquées (et non l'intégralité), le déblocage est donc limité au coût global de l'acquisition (moins le montant des éventuels prêts obtenus et/ou de l'apport personnel). Par exemple, pour l’achat d'un bien immobilier d'une valeur de 200 000 €, même s'il y a 300 000 € sur le PER, seulement 200 000 € pourront être débloqués.

5- Quelles sont les options de prévoyance ?

Lorsque la garantie plancher est souscrite sur l'adhésion, l’assureur s’engage au moment du décès à reverser au bénéficiaire un capital décès (dans l'hypothèse où il n'y aurait pas eu de rachat anticipé total ou la survenance du terme). Le capital décès (ou le capital plancher) correspond aux versements bruts réalisés sur le fonds en euros et sur les supports en unités de compte, diminués des éventuels rachats anticipés. En cas de moins-value sur le contrat, le capital décès est égal à la différence positive entre le cumul des versements nets de frais, diminuée des éventuels rachats, et la valeur de rachat déterminée au jour de la réception de l’acte de décès par Generali. Cette option facultative présente un intérêt si vous orientez votre épargne vers des supports exposés aux fluctuations des marchés financiers. Elle prend effet dès l'adhésion. Aucun prélèvement n’est effectué tant que le contrat est en plus-value. Le montant de la cotisation mensuelle dépend de votre âge et est ajusté en fonction de la constatation hebdomadaire d’une moins-value sur le contrat.

Cette garantie peut être, au choix, indexée sur la base d’un taux annuel de 3,50 %

Vous pouvez résilier la garantie plancher à tout moment en adressant une lettre recommandée avec avis de réception à : Generali Retraite - TSA 40023 – 75437 Paris Cedex 09.

6- À partir de quel moment mon argent commence-t-il à fructifier ?

Dès réception chez l’assureur du dossier de l'adhésion ainsi que des pièces justificatives ou de la demande d’acte de gestion (arbitrage, versement libre, rachat anticipé, etc...) les sommes seront investies ou désinvesties à une date déterminée appelée date de valeur. La date de valeur dépend du type de support, de la fréquence de sa cotation et du type d’acte de gestion. La notice d'information présente les différentes règles qui s’appliquent pour la détermination de la date de valeur.

Ces données varient si le support n’a pas une cotation quotidienne.

Versement initial, versements libres et versements libres programmés

La date de valeur prise en compte sera celle du 3ème jour ouvré maximum qui suit le jour de réception de la demande ou du dossier complet par l'assureur, sous réserve d’encaissement des versements. Ces données varient si le support a une cotation quotidienne, hebdomadaire ou bimensuelle.

Arbitrages

En ligne, la date de valeur retenue sera celle du 1er jour ouvré (ou le cas échéant le premier jour de cotation qui suit) suivant la réception par l'Assureur de votre demande d'arbitrage, à condition que l'opération d’arbitrage soit réalisée sur votre espace client avant 16 h. Par courrier, la date de valeur retenue sera celle du 3ème jour ouvré suivant réception de la demande d’arbitrage et des pièces jointes par l’assureur.

Décès

La date de valeur prise en compte est le 4ème jour ouvré (maximum), ou le cas échéant, le premier jour de cotation qui suit la réception par l'Assureur de l'intégralité des pièces nécessaires (dont notamment l'acte de décès).

7- Dénouement du contrat

L’objectif du contrat e-PER Generali est de vous constituer une retraite complémentaire. La sortie du PER peut se faire à la date de la liquidation de la retraite dans un régime obligatoire d'assurance vieillesse ou à l’âge légal de départ en retraite.

La sortie peut se faire :

- En capital, en une ou plusieurs fois pour les droits individuels issus de versements volontaires ou de l'épargne salariale ou de l'épargne temps

- En rente viagère.

8- Comment fonctionnent les rentes ?

Lorsque l'on opte pour la rente viagère, ce choix est irrévocable.

Les frais de gestion des rentes s'élèvent à 0.60 %.

Le contrat propose 5 types de rentes :

Type de rente | Définition |

|---|---|

La rente viagère | La rente est versée tant que vous êtes en vie. |

La rente viagère avec annuités garanties | La rente est versée tant que vous êtes en vie. Avec la garantie d’un versement sur un certain nombre d’années, si le décès a lieu avant la fin de la période d’annuités garanties, les rentes restantes sont versées aux bénéficiaires. |

La rente viagère réversible | La rente est versée durant toute votre vie. À votre décès, la personne que vous avez désignée, au titre de la réversion, percevra la rente jusqu’à son décès à hauteur du pourcentage fixé lors de la liquidation du contrat e-PER Generali. |

La rente viagère réversible avec annuités garanties | La rente est versée durant toute votre vie. À votre décès, la personne que vous avez désignée, au titre de la réversion, percevra la rente jusqu’à son décès à hauteur du pourcentage fixé lors de la liquidation du contrat e-PER Generali. |

La rente par paliers | La rente par paliers consiste à percevoir des revenus réguliers dont le montant augmente ou diminue à des intervalles prédéfinis. Par exemple, la somme versée peut augmenter ou diminuer tous les cinq ans. Ce type de rente permet de s'adapter à l'évolution des besoins financiers du bénéficiaire au fil du temps. |

| La rente par paliers réversible | La rente par paliers consiste à percevoir des revenus réguliers dont le montant augmente à des intervalles prédéfinis. Par exemple, la somme versée peut augmenter tous les cinq ans. Ce type de rente permet de s'adapter à l'évolution des besoins financiers du bénéficiaire au fil du temps. À votre décès, la personne que vous avez désignée, au titre de la réversion, percevra la rente jusqu’à son décès à hauteur des modalités fixées lors de la liquidation du contrat e-PER Generali. |

9- Que se passe-t-il en cas de décès en cours d'adhésion ?

En cas de décès de l’assuré, les personnes désignées comme bénéficiaire(s) perçoivent le capital constitutif selon les modalités fixées sur le contrat.

Modalités

Le décès doit être notifié dans les meilleurs délais à Altaprofits, au moyen d’un extrait d’acte de décès. Une fois toutes les pièces justificatives en sa possession, l’assureur verse aux bénéficiaires désignés la valeur acquise de l'adhésion, après déduction des prélèvements fiscaux et sociaux éventuels.

Fiscalité

Applicable au(x) bénéficiaire(s) désigné(s) au contrat, la fiscalité varie en fonction de l’âge de décès du titulaire.

10- Un contrat collectif

Le contrat e-PER Generali est un Plan d'Épargne Retraite individuel prenant la forme d'un contrat collectif de retraite professionnelle supplémentaire, à adhésion individuelle et facultative. Le Cercle des Épargnants, en qualité d'association souscriptrice, a souscrit le contrat e-PER Generali auprès de Generali Retraite, Fonds de Retraite Professionnelle Supplémentaire régi par le Code des assurances. Son activité relative au plan est financée par une cotisation annuelle de 4€ à destination du Cercle des Épargnants.

L’association a pour principe de représenter et de défendre les intérêts des adhérents.

Vos questions les plus fréquentes

Consultez le guide de l'épargneCe qu'il faut savoir avant d'investir

Produit présentant un risque de perte en capital. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Les performances sont nettes de frais de gestion du contrat.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation, à la hausse comme à la baisse, dépendant notamment de l'évolution des marchés financiers.

L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas.

Les modalités d’adhésion, consultation et gestion en ligne du contrat sont précisées dans la Notice d’Information du contrat e-PER Generali.

Le contrat e-PER Generali est un plan d'épargne retraite individuel prenant la forme d'un contrat collectif de retraite professionnelle supplémentaire, à adhésion individuelle et facultative, souscrit auprès de Generali Retraite, Fonds de retraite professionnelle supplémentaire régi par le Code des assurances, dont le siège social est 2 rue Pillet-Will 75009PARIS au capital de 213 541 820 euros - Fonds de Retraite Professionnelle Supplémentaire régi par le Code des assurances - 880 265 418 RCS Paris n°ADEME FR232327_03PBRV.

Société appartenant au Groupe Generali, immatriculé sur le registre italien des groupes d’assurances sous le numéro 026.

Document publicitaire dépourvu de valeur contractuelle

Contactez-nous

Vous avez besoin de conseils ou des questions complémentaires ? Nous sommes à votre disposition !