25 septembre 2024

25 septembre 2024

Le paysage technologique a profondément évolué. Internet, puis l’adoption des smartphones, l’essor des plateformes de commerce en ligne, la monétisation des recherches, le passage à l’informatique dématérialisée (cloud), l’augmentation exponentielle de la puissance de calcul, l’avènement des jeux vidéo et du streaming ainsi que, plus récemment, l’intelligence artificielle (IA) ont radicalement changé notre façon d’interagir avec le monde qui nous entoure et entre nous. Les analystes technologiques spécialisés de Fidelity travaillent dans ce domaine depuis des décennies et ont été les témoins directs de ces mutations.

Au-delà des évolutions technologiques, la vision que les investisseurs ont de ce secteur a également été bouleversée. À l’aube du nouveau millénaire, en 2000, certains affirmaient déjà que nous amorcions un changement de paradigme, qui s’opérerait en quelques décennies. Mais nous n’étions qu’au tout début du cycle. Le ratio cours sur bénéfices (ratio P/E)1 de l’indice S&P IT a enregistré un pic le 16 mars 2000 à près de 50 fois, reflet tant de la confiance des investisseurs sur les cours des actions que des balbutiements des marchés sous-jacent et d’aspirations quant aux bénéfices. En 2000, la population de l’Internet ne comptait que 0,4 milliard de personnes à l’échelle mondiale.

Certes, entre temps, il y a eu la bulle Internet mais si nous accélérons jusqu’en 2024, le ratio cours sur bénéfices du S&P IT s’est établi à près de 29 fois le 31 août 2024, mais avec des bénéfices nettement plus élevés qu’en 2000. Au 30 juin 2024, la population de l’Internet s’élevait à près de 5,45 milliards de personnes à travers le monde.

L’investissement dans la tech s’est généralisé et ne se limite plus aux grands noms américains. D’une part, comme le montre le graphique ci-dessous, la croissance du marché technologique mondial a dépassé en valeur celle du marché mondial dans son ensemble au cours des 25 dernières années.

Le secteur technologique poursuit son évolution et constitue désormais un composant essentiel de tous les autres secteurs, de la vie des consommateurs et de la numérisation des entreprises qui fournissent les infrastructures de base dont les consommateurs, les entreprises et les gouvernements ont besoin pour fonctionner. Ce service de plateforme soutient toutes les industries et n’est pas juste « appréciable », mais indispensable pour être compétitif. À ce titre, la technologie permet aux entreprises du secteur de créer des sources de revenus récurrentes. Les prestataires technologiques passent au modèle de l’abonnement, gage d’une cliente permanente et régulière, qui offre des marges plus stables et une croissance constante. Ces sociétés parviennent à monétiser l’engagement et, tant que les gens continueront à utiliser la technologie, la demande restera solide.

D’autre part, s’il est tentant d’envisager les évolutions technologiques de ces 25 dernières années comme une succession d’étapes, elles se sont en réalité cumulé les unes aux autres, et nous investissons au point de convergence entre plusieurs technologies et entreprises.

Troisièmement, et c’est un aspect essentiel de ma philosophie d’investissement, la technologie ne se limite pas à un petit nombre de géants américains de la tech. Les thèmes technologiques ouverts sont vastes, diversifiés et structurellement liés à la compétitivité d’entreprises de nombreux secteurs, industries, pays et capitalisations de marché à travers le monde.

Enfin, les très grandes capitalisations boursières - bien documentées et souvent très chères - sont susceptibles de générer un risque de concentration, comme nous le voyons actuellement. Sur ces 25 dernières années, de nombreuses sociétés à petite et moyenne capitalisations possédant de solides droits de propriété intellectuelle ont régulièrement offert aux investisseurs un potentiel de gains importants à l’occasion de fusions-acquisitions, d’introductions en bourse ou autres.

Depuis 1999, nous sommes convaincus que l’excellence de la recherche permettra de dénicher des sociétés offrant un potentiel de rendement attrayant et une source de diversification. Cette excellence tient à plusieurs éléments : la maîtrise des technologies nouvelles et émergentes, une bonne lecture des fondamentaux des sociétés, une discipline de valorisation rigoureuse et une vision claire de la génération de revenus sur le long terme.

Il est essentiel de combiner précision et largeur de vue. La technologie représentant un point de convergence, il est crucial de déceler les opportunités tous pays, secteurs et plateformes confondus. Il faut pour ce faire, une bonne couverture et de solides relations, qui se comptent en décennies, et non en mois ou en années. Il faut également avoir accès aux équipes de direction des sociétés ainsi qu’une parfaite compréhension du contexte culturel et réglementaire, notamment du fait de l’influence croissante des questions géopolitiques sur la technologie mondiale. Nous observerons sans aucun doute d’autres bouleversements dans le paysage technologique dans les années, voire les décennies à venir. C’est dû à la nature disruptive de l’innovation dans ce domaine, les cycles technologiques créant souvent plus de remous que dans d’autres secteurs, avec parfois de véritables embardées par rapport au consensus. Il arrive que le marché sous-estime le potentiel de croissance exponentielle des nouvelles technologies gagnantes. De la même façon, des technologies matures peuvent être trop dévalorisées par le marché en raison d’un emballement sur une nouveauté, ce qui crée des opportunités d’acheter des actions présentant de solides fondamentaux à un prix attractif.

En tant que gérant de la stratégie sur la technologie chez Fidelity, je m’appuie sur une équipe de 26 analystes spécialisés dans les secteurs technologiques, des médias et des télécommunications, ainsi que des analystes couvrant d’autres secteurs. Notre vaste plateforme de recherche qui s’étend à travers l’Europe, l’Amérique du Nord et l’Asie nous permet d’adopter une approche éclairée et nuancée des opportunités et des défis, pour dissocier les tendances de fond des simples coups d’éclat permettant ainsi d’éviter la volatilité des marchés.

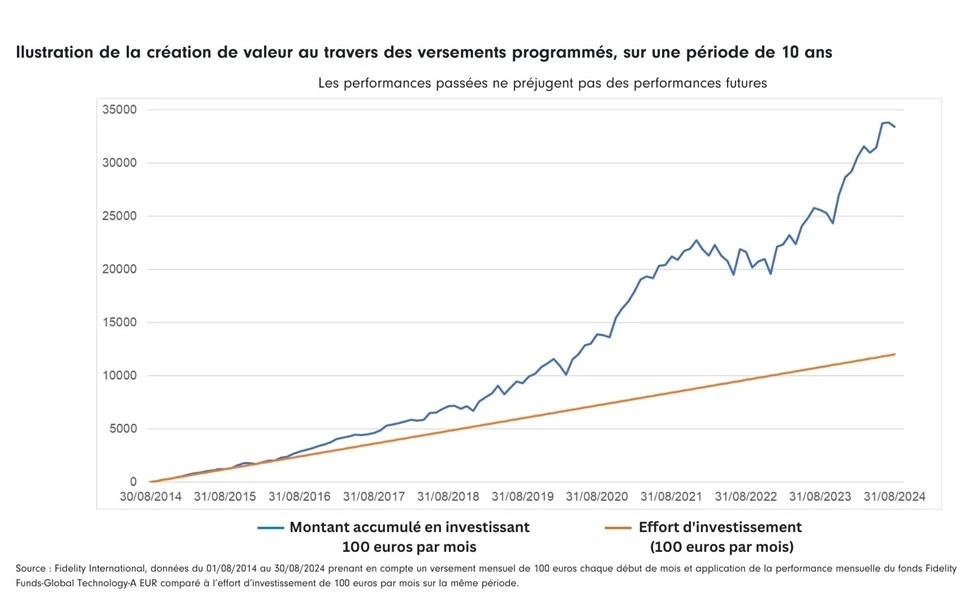

Pour un investisseur particulier, il est important d’adopter une vision long terme et de comprendre que la volatilité fait partie du paysage boursier. Grâce au versement programmé, l'investisseur pourra compter sur l'effet boule de neige des intérêts capitalisés tout en lissant l’effort de son investissement mais aussi en lissant le prix d’acquisition.

(1) Le ratio cours sur bénéfices est un indicateur qui permet aux investisseurs d’évaluer si un marché (ou une action) est surévalué ou sous-évalué : plus le PER est haut, plus il est considéré comme cher.

Performances du Fidelity Funds - Global Technology - A EUR

| 31/08/2014 – 31/08/2015 | 21.40 % |

| 31/08/2014 – 31/08/2016 | 22.40 % |

| 31/08/2014 – 31/08/2017 | 18.70 % |

| 31/08/2014 – 31/08/2018 | 25.40 % |

| 31/08/2014 – 31/08/2019 | 11.90 % |

| 31/08/2014 – 31/08/2020 | 34.40 % |

| 31/08/2014 – 31/08/2021 | 42.70 % |

| 31/08/2014 – 31/08/2022 | -3.50 % |

| 31/08/2014 – 31/08/2023 | 11.90 % |

| 31/08/2014 – 31/08/2024 | 25.50 % |

Objectifs et politique d’investissement

À propos du gérant

Hyun Ho Sohn est le gérant du fonds Fidelity Funds - Global Technology Fund depuis mars 2013. Il possède plus de 20 années d’expérience sur les marchés financiers. Il a rejoint Fidelity en 2006 en tant qu’analyste actions du secteur de l’industrie puis technologique. Il a précédemment travaillé chez Shinhan Investment et Morgan Stanley. Il est titulaire d’un Master de l’Université de Yonsei en Corée du Sud et du CFA®.

Informations sur les risques

Informations importantes

Ce document ne peut être reproduit ou distribué sans autorisation préalable. Fidelity fournit uniquement des informations sur ses produits et n’émet pas de recommandations d’investissement fondées sur des circonstances spécifiques, ce document ne constitue ni une offre de souscription, ni un conseil personnalisé. Fidelity International fait référence au groupe de sociétés qui forme la structure globale de gestion de placements qui fournit l'information sur les produits et services dans les juridictions désignées à l'exception de l'Amérique du Nord. Cette information n’est pas destinée et ne peut être utilisée par des résidents au Royaume Uni ou aux Etats-Unis ; Ce document est destiné uniquement aux investisseurs résidant en France. Sauf cas contraire, toutes les informations communiquées sont celles de Fidelity International, et tous les points de vue exprimés sont ceux de Fidelity International. Fidelity, Fidelity International, le logo Fidelity International ainsi que le symbole F sont des marques déposées de FIL Limited. Actifs et ressources de FIL Limited au 30/06/2024 - Chiffres non audités. Les spécialistes de l’investissement incluent à la fois des analystes et associés. Les calculs de performance présentés ne tiennent pas compte des droits d’entrée prélevés lors d’un investissement. Par exemple, si les droits d’entrées prélevés sont de 5.25%, ceci équivaut à réduire le taux de croissance de 6% à 4.9% par an sur une période de 5 ans. Cet exemple représente les droits d’entrée les plus élevés applicables, si les droits d’entrée payés sont inférieurs à 5.25%, l’impact sur la performance totale sera moindre. La marque, les droits de reproduction et les autres droits liés à la propriété intellectuelle sont et demeurent exclusivement détenus par leurs propriétaires respectifs. Le présent document a été établi par FIL Gestion, SGP agréée par l'AMF sous le N°GP03-004, 21 Avenue Kléber, 75116 Paris. CEM24UK0817 - CP2024XX

Nous décryptons pour vous l’actualité économique et financière et vous donnons des conseils d’investissement pour votre épargne. Abonnez vous à notre newsletter.